短期RS大躍進選股策略

(一)甚麼是RS

RS全名是相對強度(Relative Strength),是超級績效作者Mark Minervini觀察的指標,根據他的說法「我絕大多數的績效來自於 RS 90 以上的股票,買進的股票 RS 最低不能小於 70」。他希望買進的股票RS Ranking(過去52週表現)不低於70,意思就是說過去52周內,這支股票要比全市場的70%股票表現都要來的好。 RS的數字從0-100,有點像是考學測的PR值一樣,不一定你分數高就一定PR值高,也不一定考很爛就一定不好,還是要看大盤所有股票的表現。

RS指標參考網址

(二) 策略發想

有許多策略探討盤整後第一根紅K突破,但實際回測發現這樣其實有許多假突破的可能,或是後繼無力,這時候比較尷尬的就是要繼續等待還是離開。因此本策略改變想法,找60RS(60日的RS排名),以及240RS要維持在高檔,但是近期(20RS排名)從低點瞬間拉升。意思就是這支股票還是強勢股,只是最近回檔休息,休息完後再次發動,期待發動的勝率與爆發率較大。

(三) 回測結果

- RS條件一 20日的RS RANK從小於15急拉大於52

- RS條件二 60日的RS RANK大於90

- RS條件三 240日的RS RANK大於90

- 其他條件 量不要太小,離前高不要太遠(跌太深壓力重重)等等

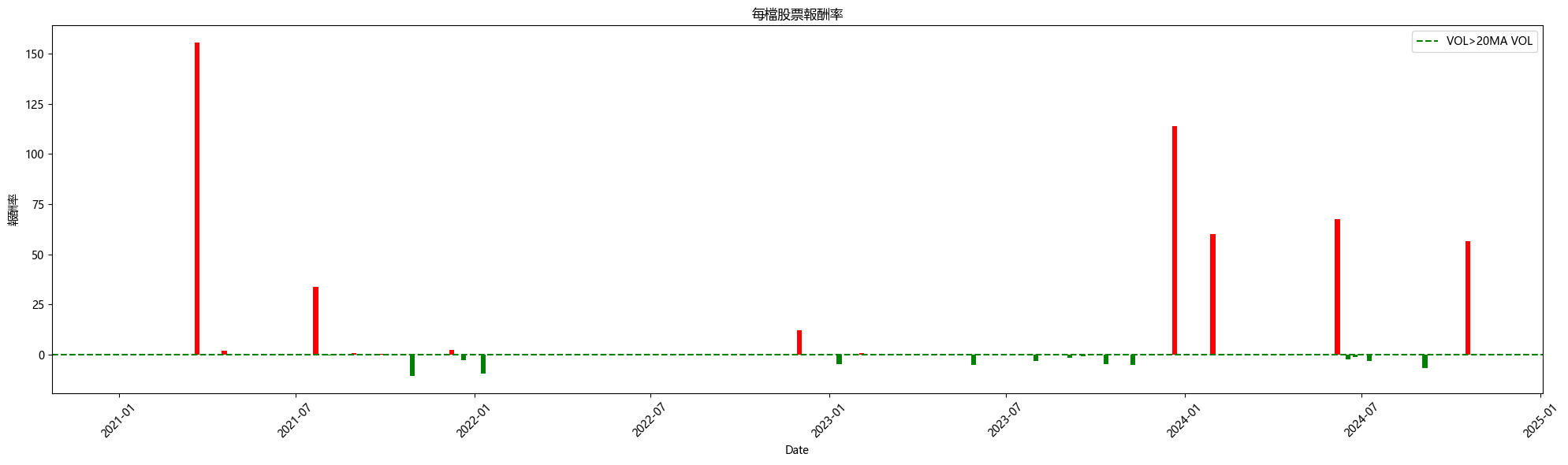

從2021年6月至2024年9月一共交易188筆,每檔的平均報酬率為5.50%,但由於此策略每檔持倉時間並不短,平均持有時間約12個交易日,且資金不夠每檔篩選出來的股票都買進,因此需進一步優化。

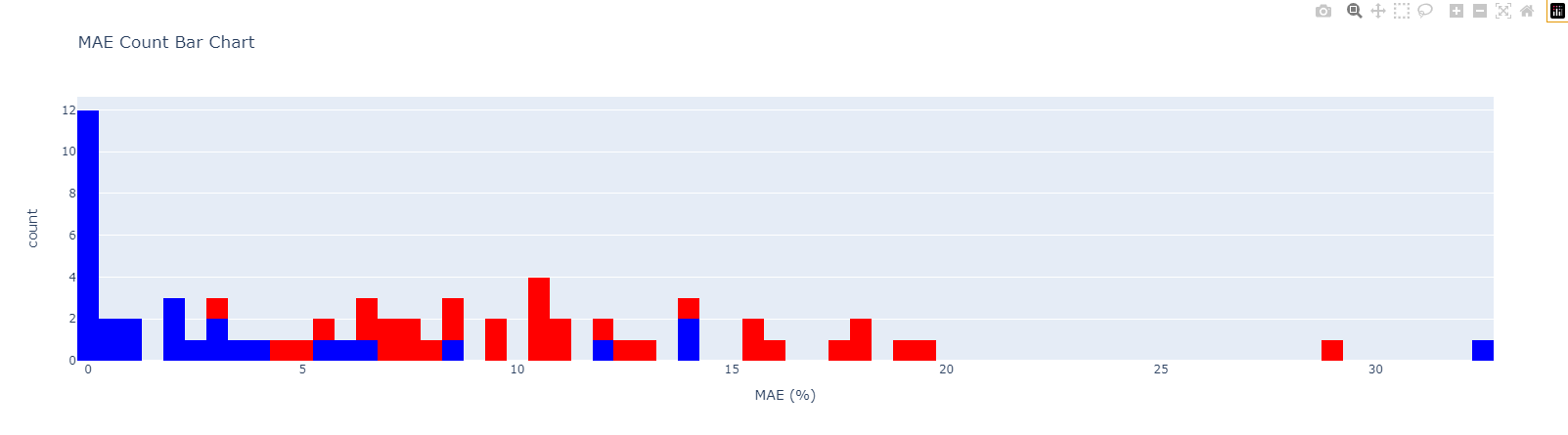

可以透過MAE個數繪圖找出停損點

藍色是最後賺錢的MAE直方圖,紅色是最後賠錢的直方圖,基本上MAE(最大跌幅)達到5%後就很難挽回頹勢了

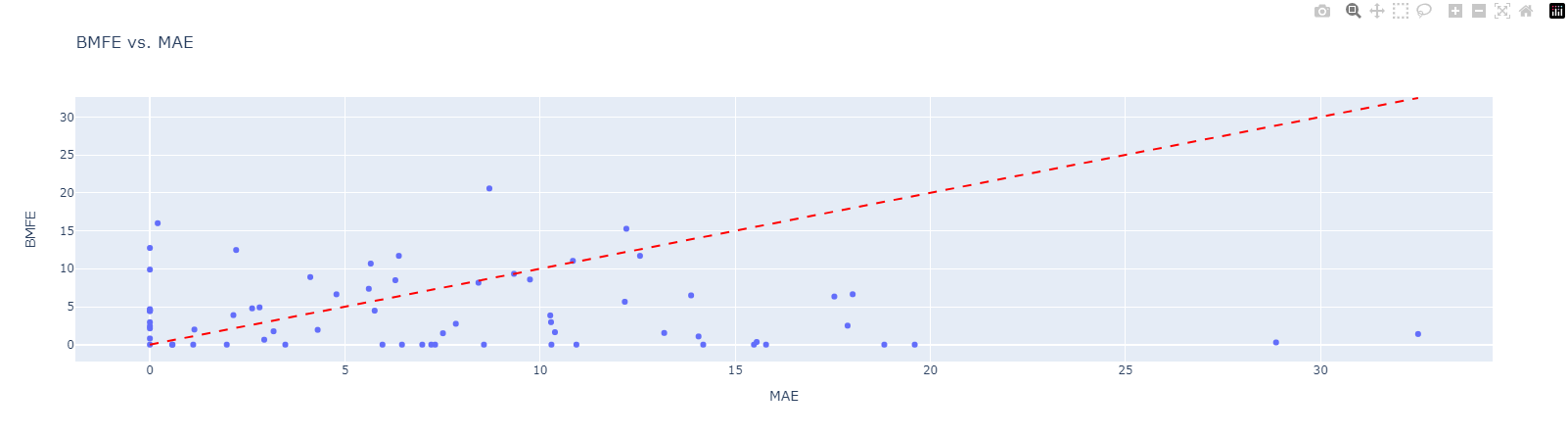

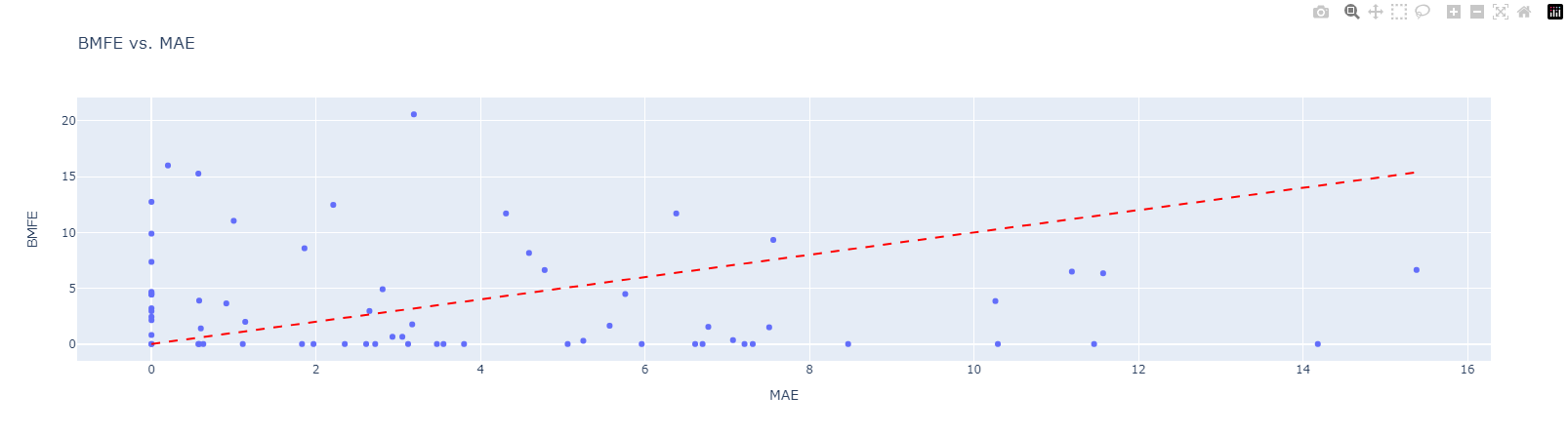

觀察BMFE及MAE,尋找進場點,看看如果延後進場的效果會不會比較好

MAE相關解說參考FinLab撰寫的 MAE&MFE分析圖組使用指南

(四) 優化策略

1.設定停損點

- 20日的RS小於20(表現在全部股票中最後20%)

- 60日的RS小於80(表現跌破全部股票中前20%)

- 收盤跌破買進價的5%(根據MAE制定)

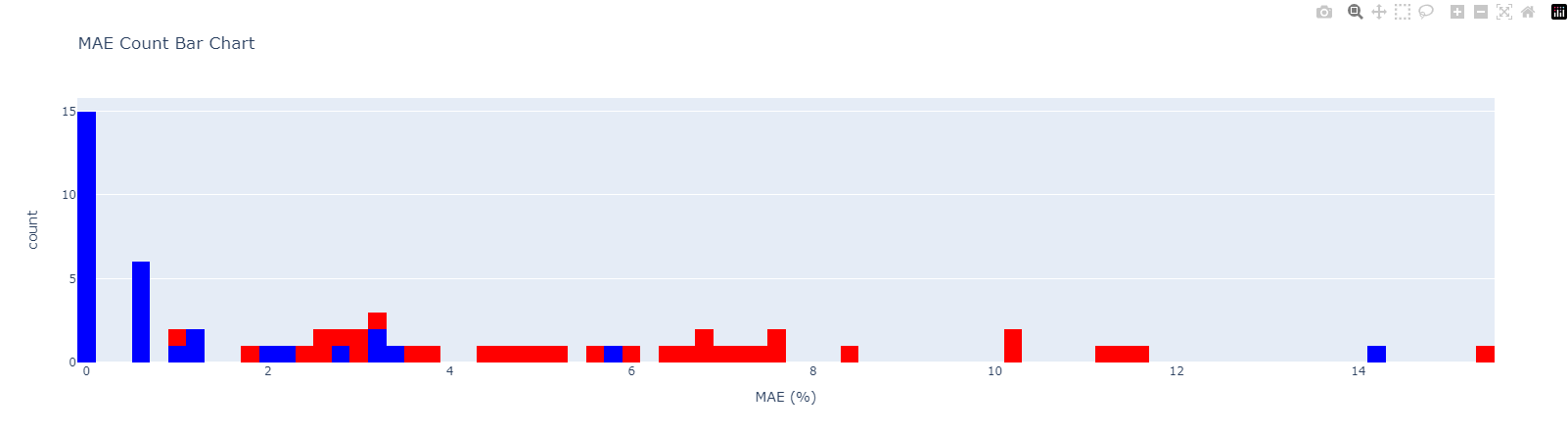

可以看到X軸的MAE收斂,一方面是減少虧損,一方面也是增加資金使用效率。畢竟機會成本下,一直持有一檔標的結果賠錢,還不如趕快會去下一隻有機會的股票。

同樣可以看到X軸的MAE收斂,然而儘管是設定5%停損,但因為策略是收盤才進行賣出而非盤中,所以還是可能造成而外的虧損,可能要透過盤中數據才能思考如何於盤中停損,目前數據皆來自證交所網站盤後資訊,未來若能取得盤中資訊可做進一步優化。

2.天量見天價

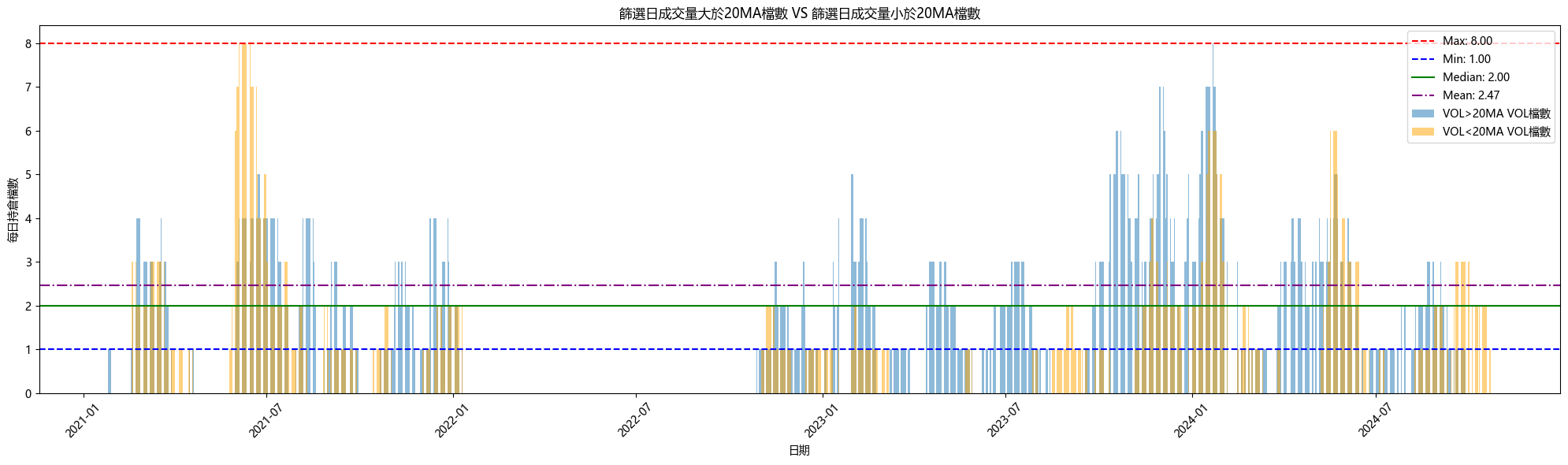

從量價量價關係發現,篩選日量比20日平均少的,表現都更好。

如果篩選股票當天的成交量過大,後續成長就沒有這麼好。 可能可以理解成,如果當日成交量就大於20日平均成交量,代表今天的量已經比過去股價很熱的時候那段還要多人參與,可能就有點太過熱。

篩選日成交量大於等於20日平均的共有119筆,平均獲利1.49%,最大單一虧損的股票虧損15.22%

篩選日成交量小於20日平均的共有69筆,平均獲利12.44%,最大單一虧損的股票虧損13.63%

將表現較差的量比20日大檔數移除後可以明顯減少持倉檔數,增加資金使用效率。

3.囂張沒有落魄的久

篩選當天如果收盤已經漲9%以上,就不要追了,會讓自己成本墊高。 觀察篩選後隔天及後天,如果後兩天都有明顯的大漲(大於9%),後續如果有轉弱就可以動態停利了。

- 篩選日當天表現及最後平均報酬率

| 上漲趴數 | 檔數 | 最後出場報酬率平均 |

|---|---|---|

| 0% | 22 | 12.04% |

| 1% | 17 | 8.76% |

| 2% | 12 | 9.06% |

| 3% | 9 | 9.41% |

| 4% | 6 | 10.61% |

| 5% | 6 | 9.48% |

| 6% | 5 | 10.55% |

| 7% | 3 | 10.03% |

| 8% | 2 | 6.56% |

| 9% | 1 | -4.87% |

- 篩選日隔天表現及最後平均報酬率

| 上漲趴數 | 檔數 | 最後出場報酬率平均 |

|---|---|---|

| 0% | 22 | 16.71% |

| 1% | 17 | 21.22% |

| 2% | 12 | 24.48% |

| 3% | 9 | 25.62% |

| 4% | 6 | 32.43% |

| 5% | 6 | 32.43% |

| 6% | 5 | 38.41% |

| 7% | 3 | 14.83% |

| 8% | 2 | -7.62% |

| 9% | 1 | -13.63% |

- 篩選日後第三天表現及最後平均報酬率

| 上漲趴數 | 檔數 | 最後出場報酬率平均 |

|---|---|---|

| 0% | 22 | 14.0% |

| 1% | 17 | 10.73% |

| 2% | 12 | 10.88% |

| 3% | 9 | 8.58% |

| 4% | 6 | 8.16% |

| 5% | 6 | 5.67% |

| 6% | 5 | 9.62% |

| 7% | 3 | -1.03% |

| 8% | 2 | 無數據 |

| 9% | 1 | 無數據 |

- 篩選日後天表現及最後平均報酬率

(五) 優化結果

優化後2021年2月至2024年9月共交易68筆,大幅下降,同時平均報酬率為12.82%。 考慮到資金控管,篩選出來的股票最多同時持有五檔,因此滿倉後無法再繼續買進新股票,會在少四檔,最後共交易64檔股票,篩選進來的股票每檔配置10萬,最多五檔(總部位達50萬),的情況下年化報酬可達36.131%

| Annual return | 36.131% |

| Cumulative returns | 204.231% |

| Annual volatility | 29.184% |

| Sharpe ratio | 1.18 |

| Calmar ratio | 4.19 |

| Stability | 0.64 |

| Max drawdown | -8.62% |

| Omega ratio | 5.01 |

| Sortino ratio | 9.13 |

| Skew | 12.10 |

| Kurtosis | 161.73 |

| Tail ratio | NaN |

| Daily value at risk | -3.54 |

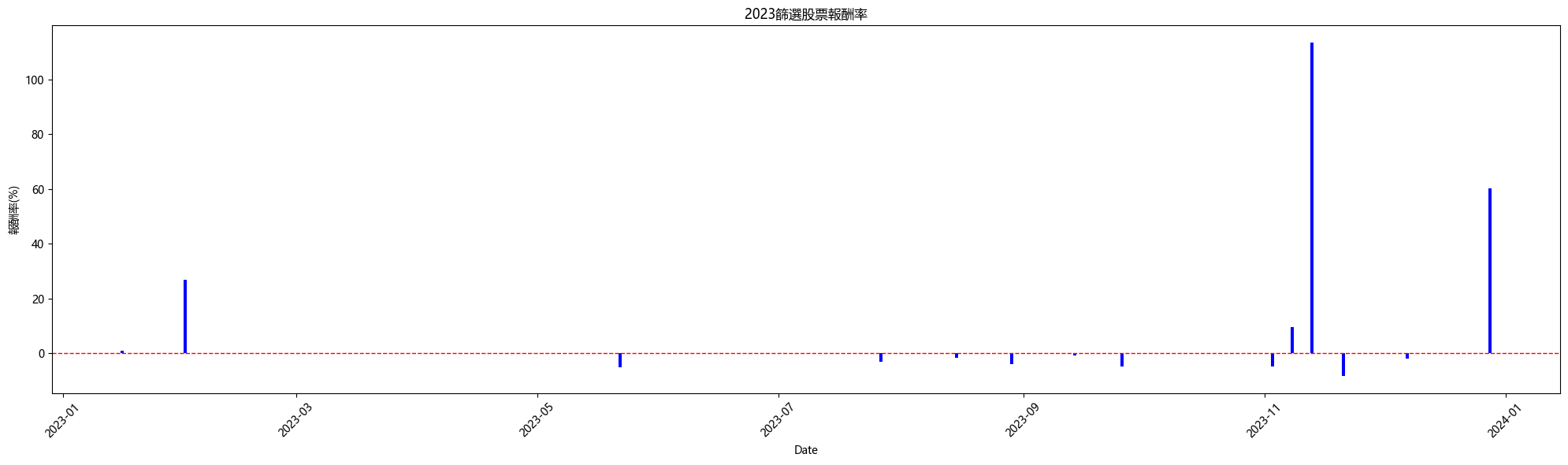

可以發現2022年空頭年沒有損失,但是2023年大多頭整年的表現非常不及格,而2023符合此策略的股票不多且幾乎都集中在11月後,導致2022至2023年Q3前此策略幾乎沒表現。

-

賺賠比 勝32筆,賠36筆,勝率只有47%,但是勝的時候平均可以賺32.42%,賠的時候只賠-4.60%,利用Ralph Vince提出的最佳化f (Optimal f)計算下注比例會發現,對應的最佳化 f 值是: 0.92,也就是說,這樣幾乎是每檔都應該要押到帳戶上限才對。因此將檔數從五檔調整為只持有一檔試試看。

-

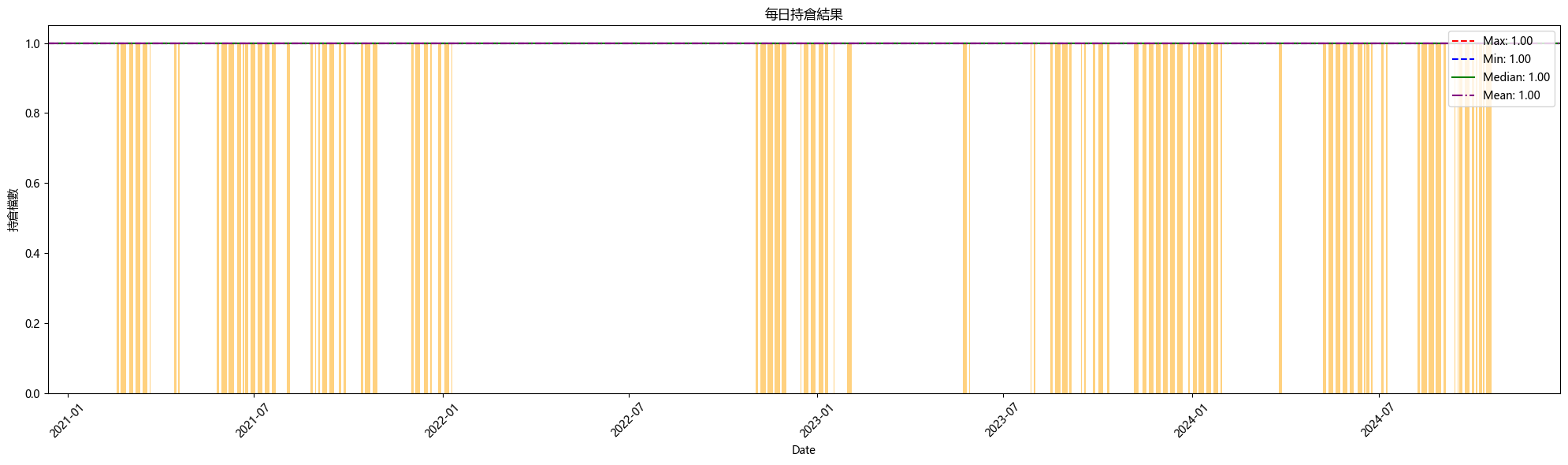

維持只持倉一檔

想法是如果符合條件的股票表現不錯的話,須讓整個策略走完買進賣出,因此每次只維持持倉一檔,待賣出後有訊號出現時再買下一檔,如果每日同時出現多檔,則挑選RS20 RANK漲幅最低的一檔(未來上檔空間較大)

如下圖

從2021年到2024年底總共只交易了29筆,出手次數並不多,總累積報酬率可達444% 勝12筆,賠17筆,勝率只有41%,但是勝的時候平均可以賺42%,賠的時候平均只賠-3%

不過可以看到Sharpe ratio並沒有分散在五檔的時候這麼好,而且Max drawdown相當大,畢竟帳戶只有一檔股票,波動當然也會跟著變大。

雖然績效看起來賺比較多,但夏普值沒有比較好,目前筆數還不是很多,可能要繼續觀察才會知道到底要配置幾檔比較好。

| Annual return | 100.714% |

| Cumulative returns | 1134.346% |

| Annual volatility | 114.043% |

| Sharpe ratio | 0.94 |

| Calmar ratio | 3.38 |

| Stability | 0.54 |

| Max drawdown | -29.821% |

| Omega ratio | 7.23 |

| Sortino ratio | 10.40 |

| Skew | 17.08 |

| Kurtosis | 319.83 |

| Tail ratio | NaN |

| Daily value at risk | -13.942% |

(六) 未來

資金的配置仍然是一大挑戰,在程式沒有篩出個股時,以及同時間篩出太多個股,兩種情況皆會面臨資金分配的問題,需要針對策略做動態調整(若篩不到個股時閒置資金該如何處理)等等。

目前從9月開始已針對程式選股嘗試零股投入,建立每日dash board監控策略進出,並透過實際交易找尋盲點並改進。

配置資金目前實驗性部位20萬,可接受風險為總部位的1%,也就是2000元,推算每檔最多停損5%,可接受同時曝險部位為4萬,帳戶最多可同時持有五檔,持續調整,期待能調整出最佳績效的持倉檔數。